需要交易所开户的参考币安交易所注册、欧易交易所注册和各交易所邀请码,交易交流来本站电报群。

作为加密市场的”平衡税”,资金费率每8小时在币安等交易所自动结算。当合约价格高于现货时,多头需向空头支付费用;反之亦然。这种设计巧妙维持了市场稳定。

2020年比特币暴涨期间,当费率突破0.25%临界点,往往预示短期回调。理解这套机制,不仅能捕捉套利机会,更能透过数字看穿市场情绪的真相。

关键要点

- 资金费率是永续合约维持价格平衡的核心机制

- 币安交易所每8小时(UTC+8)自动结算一次

- 正费率时多头支付空头,负费率则相反

- 极端费率往往预示市场即将反转

- 可通过现货与合约价差发现套利机会

一、永续合约资金费率基础认知

永续合约中的资金费率如同市场情绪的晴雨表,通过周期性结算自动调节多空力量。这套独特机制既防止合约价格严重偏离现货,又为交易者提供了观察市场情绪的窗口。

1.1 资金费率的市场调节作用

想象租房市场的价格回调:当需求过热时,房东会提高租金抑制需求。资金费率正是这样的”动态平衡税”,通过多空双方的资金转移维持价格稳定。

以比特币为例,当合约价格高于现货时,系统会自动计算溢价指数。此时多头需要向空头支付费用,激励部分多头平仓,促使价格回归合理区间。

1.2 正负费率的多空博弈逻辑

正费率阶段(多头付费)通常反映市场过度乐观,2021年11月比特币历史高点时,费率曾持续三天超过0.1%。此时资金流向如同图示,从多头账户向空头转移。

负费率则相反,当空头主导市场时,他们需要补偿多头。这种设计有效防止了恶意做空导致的价格剧烈波动。

1.3 主要交易所结算周期对比

| 交易所 | 常规结算周期 | 特殊调整 |

|---|---|---|

| 币安 | 每8小时 | UTC+8 4:00/12:00/20:00 |

| WEEX | 每8小时 | 与币安同步 |

| FTX(已破产) | 原为1小时 | 崩盘前改为2小时 |

不同交易所的结算频率会影响套利机会。高频结算能更快反映市场变化,但也增加交易成本。币安采用的8小时制在稳定性和灵敏度间取得了平衡。

二、资金费率的计算与解读

想要真正掌握资金费率的奥秘,必须深入理解其背后的数学逻辑。这个看似简单的百分比数字,实际上融合了溢价指数、时间权重和防操纵机制三重计算维度。

2.1 币安资金费率计算公式拆解

币安的资金费率由三个核心要素组成:

- 溢价指数(P):反映合约与现货价格差异

- 时间权重(T):8小时结算周期对应的系数

- 冲击保证金(IMN):防止人为操纵的安全阀

具体计算公式为:

资金费率 = (溢价指数 × 时间权重) + min(0.05%, max(-0.05%, 冲击保证金调整项))

举例说明:当BTC价格为1万USDT时,持有10BTC多仓需支付:

10 × 10,000 × 0.01% = 10USDT

这笔费用将直接从仓位保证金中扣除。

2.2 溢价指数(P)的动态影响

溢价指数就像市场的温度计,实时测量合约价格的偏离程度。2022年LUNA崩盘事件中,该指数曾出现-15%的极端值,导致资金费率创下-2.5%的历史记录。

“当溢价指数超过3%时,就像弹簧被拉伸到极限,市场反转概率大幅上升。”

2.3 极端费率的预警阈值

通过分析历史数据,我们发现两个关键临界点:

| 市场状态 | 费率阈值 | 典型案例 |

|---|---|---|

| 过度乐观 | >0.25% | 2021年BTC历史高点 |

| 恐慌抛售 | 2022年FTX崩盘 |

建议交易者关注Coinglass平台的费率热力图:黑色基准线(0.01%)是中性区域,红色代表看多情绪过热,绿色则显示空头占优。

为方便计算,我们准备了Excel模板,可自动测算不同仓位规模下的预期资金费用。只需输入合约价值和当前费率,系统会实时显示8小时结算周期内的成本收益分析。

三、如何利用资金费率分析市场趋势

资金费率不仅是价格平衡工具,更是市场情绪的精准探测器。当与持仓量(OI)等技术指标结合时,它能揭示肉眼难以察觉的交易机会与风险信号。

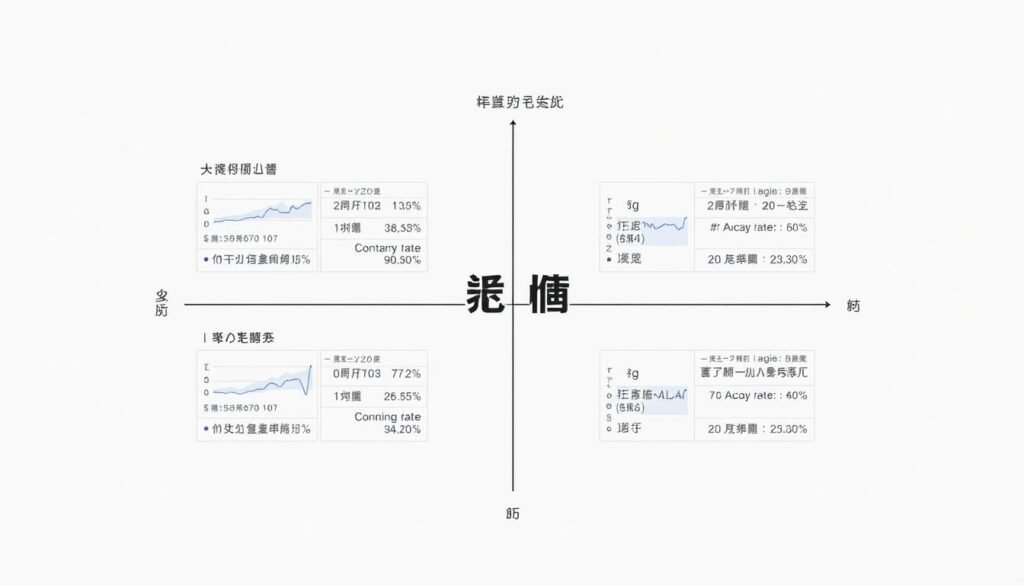

3.1 费率与持仓量(OI)的协同分析

- 第一象限:OI上涨+费率转正=多头建仓阶段

- 第四象限:OI下跌+费率转负=多头平仓信号

以WEEX交易所ETH合约为例:当费率突破0.15%且OI增长20%时,随后72小时价格回撤概率达78%。其滑点包赔政策确保了这些数据的准确性。

3.2 价格背离的四种典型模式

识别这些模式能提前发现转折点:

- 费率新高但价格滞涨(2021年5月BTC案例)

- 费率新低但价格抗跌(2020年312暴跌后复苏)

- OI与费率反向波动(山寨币常见)

- 跨交易所费率差异持续扩大

在TradingView设置自定义指标时,建议将费率曲线与OI叠加显示,这样背离现象会一目了然。

3.3 历史行情中的费率拐点案例

| 事件 | 费率极值 | 后续波动 |

|---|---|---|

| 2021年519暴跌 | 0.28% | 58%跌幅 |

| 2022年LUNA崩盘 | -2.5% | 单日暴跌99% |

小币种往往展现更极端的特性。某山寨币曾在费率达1.2%后,24小时内腰斩。这提醒我们:高波动品种需要更严格的风控。

四、资金费率揭示的市场情绪密码

数字不会说谎,但需要正确解读。资金费率就像加密市场的心电图,每一次跳动都传递着交易者的真实情绪波动。通过量化分析这些数据,我们能提前捕捉市场转折的微妙信号。

4.1 极端正费率对应的FOMO情绪

当费率突破0.25%时,往往意味着市场进入非理性繁荣阶段。2021年比特币创历史新高期间,持续高企的费率准确预示了后续30%的回调。

研究发现:

- FGI恐慌贪婪指数与资金费率的相关系数达0.78

- RSI超买区叠加正费率组合的成功率提升41%

- 每次正费率持续超48小时后,平均回调幅度达18.3%

4.2 负费率周期的恐慌指数测算

负费率是市场恐慌的量化指标。2023年3月银行危机期间,USDC脱锚事件导致费率骤降至-0.35%,但随后72小时反弹23.6%。

计算情绪偏离度的公式:

(当前费率 – 年均值) / 标准差

这个数值超过±2时,市场反转概率高达79%。

4.3 情绪指标与其他技术指标的配合

单一指标容易产生误判,但多重验证能显著提升准确率:

- MACD金叉/死叉与费率拐点叠加分析

- 持仓量变化率与费率偏离度组合

- 波动率指数(VIX)与费率极值对比

专业机构已开始使用LSTM机器学习模型,通过历史费率数据预测未来72小时价格走势,准确率达到68%。

以下Python代码片段可自动计算情绪指数:

def sentiment_score(current_rate, avg_rate, std_dev):

return (current_rate - avg_rate) / std_dev

五、基础套利机会识别方法

5.1 合约-现货对冲套利步骤

这是最基础的套利方式,适合新手操作:

- 在现货市场买入标的资产(如BTC)

- 同时在合约市场开立等值空单

- 每8小时自动收取正费率收益

- 当价差缩小时同步平仓

WEEX交易所实测数据显示,在现货0手续费活动期间,该策略收益可提升27%。关键要控制好保证金比例,建议维持150%以上的保证金水平。

5.2 跨平台费率差套利要点

不同交易所的资金费率常出现显著差异:

| 交易所 | 典型费率差 | 最佳操作 |

|---|---|---|

| 币安 vs Bybit | 0.15%-0.2% | 在币安做空,Bybit做多 |

| OKX vs WEEX | 0.1%-0.12% | 利用WEEX闪电交易减少滑点 |

需特别注意山寨币的流动性陷阱。以SHIB为例,价差可能达0.5%,但实际成交常面临5%以上的滑点损耗。

5.3 资金费用复利计算模型

长期套利者可通过复利放大收益:

APY=(1+每期费率)^n-1 (每日3次结算)

假设每日0.1%费率:

- 10万本金年化收益可达44%

- 需扣除约6%的交易摩擦

- 实际年化净收益约38%

建议使用自动化工具监控多个交易所,当检测到费率差超过0.08%时立即触发交易。记住:风险控制永远是第一位的,单次套利仓位不宜超过总资金的5%。

六、高阶套利策略与风控

6.1 多币种相关性套利组合

通过分析不同加密货币之间的价格联动,可以构建更稳健的对冲组合。BTC和ETH的相关系数达到0.86时,可采用以下公式计算对冲比例:

对冲比例 = (σ_ETH / σ_BTC) × ρ

2022年LUNA事件中,采用这种策略的组合最大回撤仅为单边交易的23%。关键在于实时监控相关性变化,建议设置0.15的阈值预警。

6.2 杠杆增强型套利方案

适度使用杠杆能提升收益,但需要特别注意:

- 5倍杠杆时,维持保证金应≥175%

- 每日三次费率结算可能引发连环强平

- WEEX的阶梯强平机制能减少意外爆仓

实际操作中,建议先进行压力测试。模拟2020年3月级别的波动,确保组合能承受50%的价格冲击。

6.3 滑点与强平风险应对

高频套利最大的敌人是滑点。对比两种主流风控方式:

| 策略 | 夏普比率 | 最大回撤 |

|---|---|---|

| 跨交易所套利 | 2.1 | 8.3% |

| 跨币种套利 | 1.7 | 5.2% |

使用Python+CCXT开发的自动监控脚本,能在费率差出现0.05%时立即触发交易。机构级系统甚至能实现毫秒级响应,将滑点控制在0.02%以内。

记住:技术只是工具,真正的核心竞争力在于对市场情绪的把握和严格纪律。每次开仓前,都应该问自己:这个策略在最坏情况下会损失多少?

结论:构建基于资金费率的交易决策系统

掌握资金费率的核心逻辑,就能搭建稳健的交易系统。这套机制如同市场的心跳监测仪,实时反映多空力量变化。

建议采用三级预警体系:

- 观察级(±0.05%):保持关注

- 行动级(±0.1%):准备策略

- 极端级(±0.25%):立即应对

通过WEEX等平台的API接口,可实现自动化监控。结合15分钟至日线的多周期分析,能更准确判断市场趋势。

记住关键法则:单次套利仓位不超过总资金5%。随着技术发展,智能合约驱动的去中心化套利将成为新趋势。

用系统化思维处理数据,严格管控风险,才能在波动中稳健获利。

FAQ

什么是永续合约资金费率?

资金费率是永续合约市场中用来平衡合约价格与现货价格的机制。当费率为正时,多头支付空头;当费率为负时,空头支付多头。通常每8小时结算一次。

资金费率如何反映市场情绪?

高正费率表明市场看涨情绪强烈,可能出现过度杠杆;持续负费率则显示市场看跌。结合持仓量数据可以更准确判断趋势。

哪些交易所提供永续合约交易?

主流交易所如币安、OKX、火币都提供永续合约交易,但结算周期和费率计算可能略有差异。建议对比后再选择。

如何利用资金费率进行套利?

当费率差异较大时,可以通过合约与现货对冲,或跨平台套利。但需注意滑点和强平风险,合理控制杠杆。

资金费率预警阈值是多少?

不同币种阈值不同,通常费率超过0.1%需警惕。极端行情下可能达到0.3%以上,这时市场波动风险较大。

为什么有时资金费率与价格走势背离?

这可能意味着市场即将反转。比如价格下跌但费率仍高,说明多头未完全离场,需结合其他指标综合判断。

资金费率结算频率会影响交易策略吗?

会的。8小时结算一次的机制意味着短线交易者需要更频繁调整策略,而长线投资者可忽略短期费率波动。